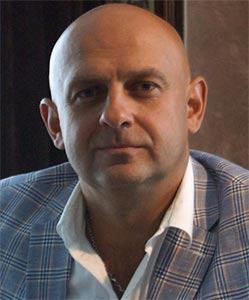

«Корпоративный рынок очень опасен»: Андрей Попов, «Динал» – о рисках и точках роста

Генеральный директор «Динал» Андрей Попов рассказал DК.RU о том, как формировался рынок пластиковых окон, в каком состоянии отрасль сейчас. А также дал свои прогнозы и назвал условия роста спроса.

– Российский рынок пластиковых окон зародился на 40 лет позднее европейского, в 90-е годы прошлого века. И начиная с 1995 года по 2012 год он рос на 25-30% ежегодно. В 2012 году он уже соотносился с общеевропейским: отставание было в районе 40%. Но с 2012 года оконный рынок в России начал падать. Причины тому: насыщение спроса, кризисные явления в экономике, низкая платежеспособность населения, и, как следствие, – неуверенность потребителей в завтрашнем дне. Все это спровоцировало отложенный спрос на окна. В 2013 году рынок ПВХ окон упал на 5%. В 2014 году падение уже было около 10%, в 2015 – 25%, в 2016 – 15%. Это в кв. м. продукции – в деньгах картина более позитивная, так как цены росли. За первое полугодие 2017 года рынок упал на 12% – по сравнению с аналогичным периодом 2016 года. Но уже за 9 месяцев 2017 года по сравнению с аналогичным периодом прошлого года объем потребления пластиковых окон упал всего на 2%. Таким образом, мы можем говорить о стабилизации рынка, минимизации его падения.

Долгое падение рынка привело к тому, что с 2014 по 2017 год многие компании перестали существовать.

Если в 2014 году на рынке было порядка 6-7 тыс. компаний-переработчиков, то к 2017 году их осталось только 2 тысячи. Кто-то утонул, кто-то ушел в дилерский сегмент, хотя в целом число дилерских компаний тоже не выросло. В абсолютной величине за эти годы рынок упал на 20 млн кв. м. продукции – с 65 млн кв. м. до 45 млн кв. м.

В Европе, пережившей кризисные периоды несколько раньше, сейчас наблюдается подъем рынка на 3-4% ежегодно. Когда в 2012 году российский рынок начал падать, европейский начал расти. Особенно заметно растут рынок Юга и Запада Европы.

Все тенденции, характерные для российского рынка в целом, присущи и оконному рынку Новосибирска. Средняя цифра ежегодного падения новосибирского оконного рынка – около 15%.

Однако последние данные и анализ тенденций рынка говорят о том, что уже в 2018 году падение рынка остановится. Более того: я прогнозирую прирост порядка 3-5% ежегодно. Рыночная ситуация будет значительно более стабильной, чем в предыдущие 5 лет.

Одной из причин роста рынка станет некачественное остекление в кризисные годы. Потребность в более качественной продукции приведет в ближайшем будущем к массовому спросу на переостекление. Принцип «скупой платит дважды» будет наглядно продемонстрирован именно в оконной отрасли.

Что касается потребительской активности в целом, то я в этом вопросе куда менее оптимистичен, чем часть российских экономистов.

Из фактора выросшей цены на нефть они выводят тезис о том, что мы «оттолкнулись от дна» и экономика пошла в рост. Если судить по строительному сектору – а это локомотив экономики – тенденция пока обратная. Мы можем опираться на данные того же Новосибирскстата о том, сколько жилья было введено в эксплуатацию. Еще один важный показатель – продажа и покупка под строительство земельных участков. Цифры не радуют. Инвестирование в землю у строительных компаний сейчас на самом низком уровне. Это как раз свидетельствует о низком потребительском спросе. В квартирном фонде скопилось большое число непроданных квартир. Да, в скором времени люди начнут активно реализовывать отложенный спрос, но к этому их мотивирует не рост реальных доходов, а стремление жить лучше. Опять же, привыкая к кризисным явлениям, человек начинает воспринимать их как норму.

Реализация отложенного спроса затронет не покупку квартир, а улучшение уже имеющихся жилищных условий. Это станет еще одной причиной роста оконного рынка.

Наряду с тяжелой ситуацией в строительстве и значительным сокращением игроков оконного рынка к негативным тенденциям я отнесу и стремление многих оконных компаний предлагать дешевые продукты и услуги в ущерб качеству. На это рынок подтолкнул кризис, и часть компаний среагировала на этот импульс. Результат – бизнес на грани выживания, низкая маржинальность. Такие компании еле-еле сводили концы с концами и массово тонули. Играя в игру «Кто дешевле», они попали в ловушку собственной псевдостратегии. Низкое качество приводит к массовым рекламациям, к дополнительным обращениям в сервис, к негативному имиджу на рынке, и все это в какой-то момент накрывает компанию.

Отсюда вывод – выживали и будут выживать те компании, которые руководствуются качеством. Это относится и к строительному рынку. Стремление строить качественно – «выживательная» модель поведения.

Вторая основа для выживания игроков оконного рынка – превалирующая доля частного рынка в структуре продаж. Именно на частном рынке самая короткая коммуникация «продавец-потребитель», самые быстрые деньги, самая высокая маржинальность.

На корпоративном рынке, напротив, довольно низкая платежеспособность. На частном рынке нет столь больших рисков, как на корпоративном. Корпоративный рынок очень опасен для оконной индустрии, с ним нужно быть очень осторожным. В зоне риска – те компании, в чьей структуре продаж корпоративный рынок составляет более 50%. Есть живые примеры потонувших по этой причине компаний. А если они еще и работали с корпоративными партнерами «на доверии», без аванса, а с ними не рассчитывались, выжить в такой ситуации было очень сложно.

Третья причина гибели оконных компаний – стратегия, когда хочется резко пойти в рост, инвестировать большие деньги в развитие. Многие компании попросту не рассчитали свои силы.

Все три эти причины гибели компаний – большая доля корпоративного рынка, излишнее доверие к корпоративным клиентам и желание резко пойти в рост – взаимосвязаны друг с другом.

Для того чтобы жить и развиваться, оконным компаниям нельзя забывать про такую вещь, как доверие клиентов. Доверие клиента – важный показатель любого бизнеса, его ценности. Чем выше доверие – тем выше спрос.

Что касается нашего производства, его объемов, то ближайшие планы как раз связаны с его активным развитием. До последнего времени мы инвестировали в наше большое новое офисное здание, площадью 2500 кв. м. Теперь следующий этап. Мы приобрели и начали осваивать 2 га земли, и в этом году на этой земле появится первая очередь производственных корпусов площадью 700 кв. м. Всего площади наших производственных площадей, рассчитанных на рост объемов продаж и развитие новых технологий, в ближайшие 5 лет увеличатся в 3 раза, до 7,5 тыс. кв. м.

За 10 месяцев 2017 года по сравнению с аналогичным периодом 2016 года «Динал», по нашим подсчетам, демонстрирует 25%-ный рост объемов продаж в натуральном выражении.

В какой-то мере нам «на руку» уход с рынка многих игроков, ведь высвобождается ресурс: рабочая сила, интеллект сотрудников, высококлассное оборудование. Уход компании с рынка – это новый потенциал для тех, кто на этом рынке остался. В наших планах предлагать новые, интересные и качественные оконно-дверные решения и продолжать расти – как минимум, с такой же скоростью – на 25% ежегодно, – поделился с DK.RU генеральный директор «Динал» Андрей Попов.

Елена Венгерская